15家券商披露中报预告:14家预喜5家净利润预计同比翻番

A股2023年中报披露已揭幕,多家券商发布业绩预增公告。

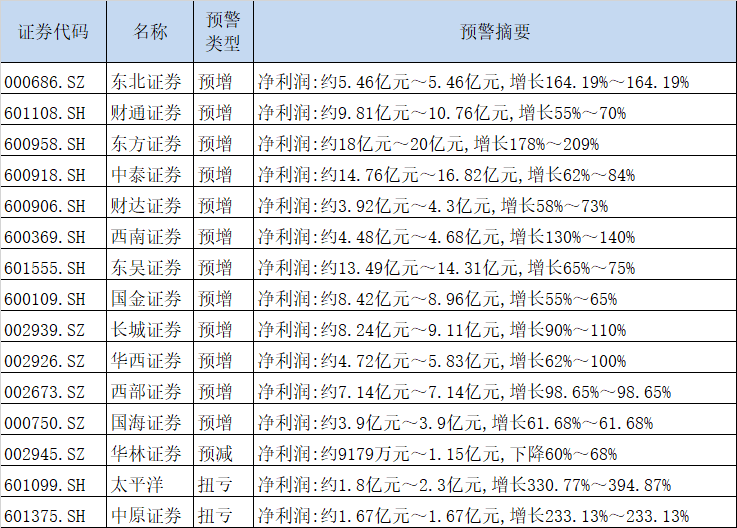

截至7月15日,已有15家A股上市券商发布中报业绩预告,其中,12家预增、2家扭亏、1家预减。

此外,首家券商业绩快报也于7月12日出炉,国元证券发布的中报业绩快报显示,2023年上半年,国元证券实现营收31.11亿元,同比增长27.19%;净利润9.14亿元,同比增长22.14%。

中信建投非银团队认为,上市券商盈利在分化中修复,下半年交易环境仍显宽松。业绩预告数据显示,证券行业整体延续年初以来利润修复趋势。此外,7月14日中国人民银行新闻发布会相关官员提到经济尚处于恢复阶段,前期货币发力传导至需求端有一定时滞性,且提到在总量层面要加大逆周期调节,因此短期内退出宽松可能性不大,证券板块交易环境仍然向好。综上所述,证券行业盈利和估值有望启动修复。

5家券商预计净利润同比增速超100%

在15家发布2023年半年报业绩预告的上市券商中,东方证券预计净利润最高同比增长超200%,最大变动幅度居首。

公告显示,东方证券预计上半年实现净利润18亿元至20亿元,同比增长178%至209%;东方证券表示,2023 年上半年资本市场整体表现平稳,公司证券销售及交易、境外业务、私募基金管理等业务板块收入同比增加,公司业绩同比增长。

此外,东北证券、西南证券(600369.SH)、长城证券(002939.SZ)、华西证券(002926.SZ)2023年上半年净利润同比增速最高达到或超过100%。

东北证券预计报告期内实现营收35.46亿元,同比增长47.61%;净利润5.5亿元,同比增长164.19%。东北证券表示,公司当期业绩变动的主要原因是投资与销售交易业务和投行业务收入同比增加。

西南证券预计报告期内实现净利润4.48亿元至4.68亿元,同比增长130%至140%;长城证券预计报告期内实现净利润8.24亿元至9.11亿元,同比增长90%至110%;华西证券预计报告期内实现净利润4.72亿元至5.83亿元,同比增长62%至100%。

上述多家券商在公告中表示,2023年上半年,宏观经济温和复苏,证券市场活跃度提升,拉动投资、投行等业务板块收入增长。

此外,西部证券预计2023年上半年净利润同比增长98.65%;中泰证券(600918.SH)、东吴证券(601555.SH)、财达证券(600906.SH)、财通证券(601108.SH)、国金证券(600109.SH)、国海证券(000750.SZ)预计当期净利润同比增速最高分别为84%、75%、73%、70%、65%和61.68%,且预计最低增速均超50%。

两家券商预计扭亏为盈

同样业绩预喜的还有太平洋和中原证券(601375.SH),两家券商预计2023年上半年扭亏为盈。

太平洋业绩预盈公告显示,预计2023年上半年公司实现净利润1.80亿元至2.30亿元,同比扭亏为盈;太平洋上年同期则亏损0.78亿元。

太平洋在公告中表示,2022年上半年,受质押股票股价持续走低等原因,公司计提资产减值准备约3.15亿元,导致当期业绩亏损。2023年上半年公司各业务条线经营稳定,实现扭亏为盈。

中原证券业绩预盈公告则显示,预计2023年上半年公司实现净利润1.67亿元,同比扭亏为盈;中原证券上年同期则亏损1.25亿元。

中原证券表示,2023年开年以来,经济发展呈现回升向好态势,公司全面推进各项发展举措,主要业务发展势头良好。报告期内,财富管理、投资管理等各项业务稳健发展,受公司投资业务收入同比增加和信用减值同比减少等因素影响,公司实现扭亏为盈。

中信建投非银团队认为,自营业务仍然是上市券商盈利的核心影响因子,债市企稳使得二季度上市券商自营业绩有望高增,但A股市场结构化行情凸显,布局踩准节奏的券商自营盘有望获得超额收益,驱动业绩分化。

华林证券预计业绩同比下滑

与上述券商业绩纷纷预喜不同,华林证券成为迄今唯一一家预计2023年上半年净利润同比下滑的券商。

华林证券半年报预告显示,报告期内公司实现净利润0.92亿元至1.15亿元,同比下降68%至60%;扣非净利润0.71亿元至0.94亿元,同比下降72.28%至63.34%。

华林证券表示,2023年上半年资本市场分化导致公司自营业务收入同比减少,同时公司信息技术投入较去年同期增加,综合导致净利润预计同比下降。

事实上,华林证券对信息技术投入颇为重视。华林证券2022年年报显示,公司当年信息技术投入达到4.60亿元,同比增长32.64%,占到当年其营收的32.9%。年报还显示,华林证券组织架构亦将科技金融线单独剥离出来,与传统业务线和职能管控线并列为公司三大条线,前者包括投行部、投资部等券商业务板块,后者则包括合规法律部、风险管理部等职能部门。

中航证券分析师薄晓旭认为,券商业绩的增长主要受益于2023年上半年权益市场回暖,推动券商经纪和自营业务收入抬升,以及2022年同期低基数的共同作用。此外,根据市场表现来看,预计自营业务是上半年业绩的主要抬升项。当前,券商板块约为1.17倍,长期处于底部估值,临近中报披露,行业整体有望较去年同期实现业绩高增。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。

热门头条